Hệ lụy khi doanh nghiệp bị hủy niêm yết và cách nhận diện

Hai năm gần đây thị trường chứng kiến nhiều trường hợp cổ phiếu bị hủy niêm yết, ngay cả những cái tên từng nổi danh như HBC và HNG, khiến nhà đầu tư lo lắng về tác động đến giá trị tài sản, quyền và lợi ích. Và sẽ đâu là hành động phù hợp khi gặp phải các trường hợp này?

Nếu theo dõi kỹ, những cổ phiếu bị hủy niêm yết thường là các cổ phiếu đầu cơ, thu hút nhiều nhà đầu tư (NĐT) tham gia giao dịch ngắn hạn. Hiểu rõ hệ lụy và nhận diện sớm các dấu hiệu sẽ giúp NĐT đưa ra quyết định đúng đắn, kịp thời, từ đó tránh được những rủi ro trong quá trình đầu tư trên thị trường chứng khoán (TTCK).

Khi nào cổ phiếu bị hủy niêm yết?

Tại Việt Nam, cổ phiếu đang được niêm yết trên Sở Giao dịch Chứng khoán TP HCM (HOSE) và Sở Giao dịch Chứng khoán Hà Nội (HNX). Cổ phiếu bị huỷ niêm yết sẽ từ HOSE/HNX phải chuyển sang UPCoM, hoặc rút hoàn toàn khỏi giao dịch.

Việc hủy niêm yết có thể do công ty tự nguyện khi có sự đồng ý của ĐHĐCĐ với trên 50% số phiếu biểu quyết của các cổ đông không phải là cổ đông lớn thông qua, và sau khi cổ phiếu đã niêm yết tối thiểu hai năm. Trường hợp này hiếm khi xảy ra.

Các trường hợp phổ biến là khi các công ty bị hủy niêm yết bắt buộc khi không còn đáp ứng đủ các điều kiện niêm yết, đến từ nhiều nguyên nhân được quy định tại Nghị định 155.

Đa số trường hợp bị hủy niêm yết bắt buộc và để lại hậu quả cho NĐT trong những năm gần đây thường gặp phải thường xuất phát từ 4 nhóm nguyên nhân chính sau: Vi phạm nghiêm trọng về công bố thông tin; kết quả kinh doanh thua lỗ kéo dài; các vấn đề liên quan đến kiểm toán, soát xét BCTC; không còn đáp ứng đủ cơ cấu cổ đông của công ty đại chúng.

Theo thống kê sơ bộ của người viết, trong 9 tháng đầu năm đã có 26 trường hợp cổ phiếu bị hủy niêm yết, gia tăng đáng kể so với các năm trước đây.

Các hệ lụy của việc cổ phiếu bị hủy niêm yết

Trên đây là những lý do khiến cổ phiếu bị hủy niêm yết. Còn về ảnh hưởng, quyết định hủy niêm yết bắt buộc gây ra nhiều hệ lụy cho NĐT.

Thứ nhất là thanh khoản suy giảm nhanh chóng. Mặc dù đa số các cổ phiếu bị hủy niêm yết vẫn giao dịch trên UPCoM, tuy nhiên thanh khoản sẽ suy giảm đáng kể. Đặc biệt thanh khoản thường giảm sâu với tình trạng “trắng bên mua” khi thông tin cổ phiếu bị hủy niêm yết được công bố, gây lỗ lớn cho NĐT đang nắm giữ cổ phiếu nhưng hầu như không giao dịch được.

Khi cổ phiếu có thanh khoản trở lại thì khối lượng giao dịch cũng giảm mạnh so với trước và giá cổ phiếu đã rớt sâu. Trường hợp không chuyển về UPCoM cũng tương tự. NĐT không bán được thì sau đó phải liên hệ công ty cấp sổ cổ đông để chứng nhận quyền sở hữu cổ phần, các giao dịch trở nên rất bất tiện và giá trị cổ phiếu theo định giá giảm mạnh.

Thứ hai là cổ phiếu bị cắt margin. Khi cổ phiếu chuyển sang giao dịch ở UPCoM thì đương nhiên không được phép giao dịch ký quỹ (margin) theo quy định. Điều này ngoài gây ảnh hưởng trực tiếp đến thanh khoản của cổ phiếu, đồng thời gây rủi ro lớn đối với NĐT cá nhân thường dùng đòn bẩy khi đầu tư.

Thứ ba là thiếu minh bạch thông tin. Sau khi bị chuyển về UPCoM, doanh nghiệp không còn bị ràng buộc bởi các quy định nghiêm ngặt về công bố thông tin như khi niêm yết. NĐT sẽ gặp khó khăn trong việc tiếp cận thông tin định kỳ như BCTC, các chỉ số hoạt động kinh doanh, hay kế hoạch chiến lược của doanh nghiệp.

Sự thiếu minh bạch này khiến NĐT khó có thể đánh giá được sức khỏe tài chính của công ty và đưa ra các quyết định đầu tư phù hợp. Ngoài ra, cổ phiếu sẽ ít có sự tham gia của các quỹ đầu tư, các NĐT tổ chức sau khi bị hủy niêm yết vì thiếu minh bạch và thường bị định giá thấp hơn.

Thứ tư là rủi ro pháp lý. Nhiều doanh nghiệp bị hủy niêm yết có thể đối mặt với các vấn đề pháp lý, ví dụ như kiện tụng từ cổ đông hoặc bị điều tra bởi các cơ quan quản lý về hành vi gian lận tài chính do các vấn đề liên quan đến công bố thông tin hoặc thua lỗ kéo dài.

Việc doanh nghiệp dính đến kiện tụng có thể khiến giá trị cổ phiếu giảm thêm và gây rủi ro cho NĐT, đặc biệt là khi doanh nghiệp không còn công bố thông tin một cách minh bạch.

Nhìn chung, các thiệt hại do cổ phiếu bị hủy niêm yết là rất lớn cho NĐT và thiệt hại lớn nhất thường đã diễn ra từ trước thời điểm cổ phiếu chính thức bị hủy niêm yết.

Do đó, để tránh các thiệt hại, NĐT cần phải nhận diện các rủi ro bị hủy niêm yết từ rất sớm.

Cách nhận diện và quản lý rủi ro

NĐT cần chủ động trong việc theo dõi tình hình tài chính của công ty, cảnh giác với các dấu hiệu cảnh báo từ sàn giao dịch, và sẵn sàng hành động thoái vốn ngay khi có dấu hiệu bất ổn, tránh tình trạng bỏ qua khi có các dấu hiệu ban đầu vì thấy giá cổ phiếu chưa phản ứng mạnh. Việc hiểu rõ và phòng tránh các rủi ro này là vô cùng quan trọng để bảo vệ tài sản và đạt được hiệu quả đầu tư bền vững.

Sau đây là một số quan sát giúp NĐT nhận diện được cổ phiếu nào đang có rủi ro bị hủy niêm yết.

Đầu tiên là các dấu hiệu từ báo cáo tài chính (BCTC). Một trong những dấu hiệu quan trọng nhất để nhận diện sớm rủi ro là từ kết quả kinh doanh trên BCTC.

Trong đó cần chú ý BCTC gần nhất có lỗ lũy kế lớn hay không. Nếu lỗ lũy kế vượt vốn điều lệ trong BCTC do công ty lập (hoặc âm vốn chủ sở hữu) thì đã có khả năng cao cổ phiếu sẽ bị hủy niêm yết.

Thông thường, cần đến kỳ BCTC có kiểm toán công bố kế tiếp để xác nhận, nhưng NĐT nên hành động ngay khi BCTC chưa kiểm toán có dấu hiệu lỗ lũy kế vượt vốn điều lệ hoặc vốn chủ sở hữu âm.

Hay trường hợp kết quả kinh doanh năm hiện hành đang lỗ và là năm lỗ thứ ba tiên tiếp. Khi doanh nghiệp công bố BCTC hàng quý, nếu xảy ra lỗ lũy kế từ đầu năm đặc biệt là BCTC quý III hoặc cả năm, NĐT cần kiểm tra lại ngay KQKD hai năm liền trước của doanh nghiệp.

Nếu hai năm liền trước đều lỗ, nguy cơ cao cổ phiếu sẽ bị hủy niêm yết nếu tiếp tục lỗ năm thứ ba. NĐT nên hành động ngay lúc này hoặc tránh mua cổ phiếu, chứ không nên đợi có BCTC kiểm toán lỗ năm thứ ba.

Thứ hai là các vấn đề kiểm toán, soát xét BCTC. Hiện nay vấn đề kiểm toán, soát xét BCTC đang ngày càng khắt khe. Do đó, việc kiểm toán không chấp nhận kiểm toán, soát xét BCTC hay có ý kiến loại trừ trên BCTC ngày càng phổ biến.

Một số dấu hiệu phổ biến mà NĐT cần hành động sớm là trễ hẹn nộp BCTC kiểm toán/soát xét. Thông thường, đa số doanh nghiệp sẽ nộp BCTC kiểm toán năm vào chậm nhất cuối quý I năm tiếp theo và nộp BCTC soát xét bán niên vào cuối tháng 8 cùng năm.

Trễ hơn các thời điểm này từ 10-15 ngày mà doanh nghiệp chưa nộp được BCTC trên mà không có lý do chính đáng được công bố thì nguy cơ cao có các vấn đề liên quan đến BCTC mà kiểm toán không chấp nhận.

NĐT nên cẩn trọng đối với nhóm doanh nghiệp từ các mốc thời điểm này của năm và nên chờ đến khi doanh nghiệp cung cấp được báo cáo kiểm toán được kiểm toán chấp nhận toàn phần.

Tiếp theo là công bố được báo cáo kiểm toán nhưng trong đó kiểm toán đưa quan điểm trái ngược với doanh nghiệp hoặc từ chối đưa ra ý kiến. Điều này thường cho thấy có các dấu hiệu không ổn trong việc lập BCTC của doanh nghiệp.

Một dấu hiệu nữa là hai năm liên tiếp kiểm toán có ý kiến ngoại trừ. Theo quy định thì nếu ba năm liên tiếp kiểm toán có ý kiến ngoại trừ sẽ bị hủy niêm yết bắt buộc nhưng nếu đã hai năm bị nêu ý kiến loại trừ thì NĐT nên tránh ngay các công ty này. Nguyên do là các vấn đề loại trừ hai năm liên tiếp thường gắn liền với các vấn đề pháp lý hay rủi ro tiềm ẩn phức tạp khó giải quyết và nguy cơ lặp lại ở năm thứ ba tương đối cao.

Thứ ba là các vấn đề liên quan đến thanh khoản. Từ đầu năm đến nay đã có nhiều trường hợp bị hủy niêm yết vì cơ cấu cổ đông không đáp ứng yêu cầu của công ty đại chúng (thường vi phạm quy định có tối thiểu 10% số cổ phiếu có quyền biểu quyết do ít nhất 100 NĐT không phải là cổ đông lớn nắm giữ). Các trường hợp bị hủy niêm yết vì lý do này cũng ít tác động tới phần lớn NĐT. Tuy ít ảnh hưởng nhưng NĐT cũng nên tránh các cổ phiếu có thanh khoản quá thấp.

Thứ tư là vi phạm công bố thông tin. Khi các công ty bị Ủy ban Chứng khoán phạt do vi phạm CBTT, là dấu hiệu sớm mà NĐT cần lưu ý.

Việc vi phạm này tùy mức độ sẽ có thể bị hủy niêm yết hay không nhưng việc che giấu hay làm sai lệch các thông tin quan trọng đã cho thấy quyền và lợi ích cổ đông nhỏ lẻ không được doanh nghiệp xem trọng.

Nếu NĐT quan tâm các dấu hiệu phía trên sẽ tránh được rất nhiều các thiệt hại xảy ra do cổ phiếu bị hủy niêm yết gây ra.

Ví dụ cụ thể như trường hợp cổ phiếu TAR chính thức bị hủy niêm yết từ 21/5/2024, nhưng sự việc bắt đầu từ việc Nông nghiệp Công nghệ cao Trung An không nộp được BCTC soát xét bán niên năm 2023. Việc chậm nộp BCTC soát xét này khiến cổ phiếu bị đưa vào diện hạn chế và chỉ được giao dịch vào thứ 6 hàng tuần, kể từ 30/10/2023.

Đến nay, cổ phiếu đã mất đến 73% giá trị kể từ đỉnh gần nhất thiết lập trước khi việc không lập được báo cáo tài chính soát xét. Nếu NĐT áp dụng các cảnh báo trên thì sẽ nhận ra rủi ro ngay từ 31/8/2023 (hạn nộp BCTC soát xét) lúc cổ phiếu TAR vẫn còn nằm trên vùng giá cao với thanh khoản tốt.

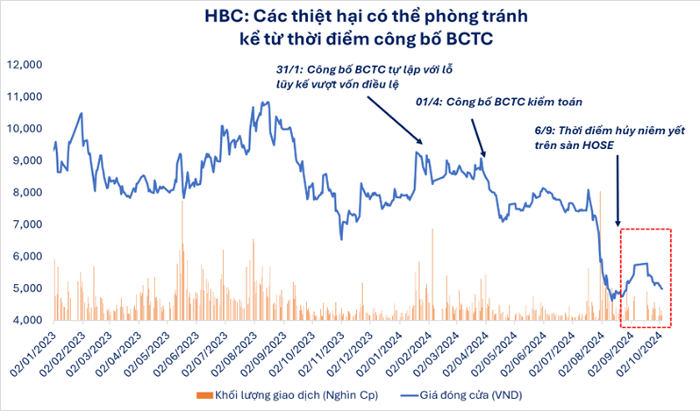

Hay trường hợp cổ phiếu HBC bị niêm yết bắt buộc trong tháng 9 vừa qua. Từ lúc Tập đoàn Xây dựng Hòa Bình công bố BCTC năm 2023 có lỗ lũy kế vượt vốn điều lệ, NĐT có thể đã hành động từ cuối tháng 1/2024. Giá cổ phiếu lúc này vẫn duy trì mức tốt với thanh khoản ổn định cho đến 1/4 (thời điểm công bố BCTC kiểm toán).

Theo: VietnamBiz

Từ khóa:

Kiến thức tài chính